公開日: 2022年12月25日

最終更新日: 2024年12月1日

源泉徴収制度とは,給与などを支払う者が,支払う際に所得税額および復興特別所得税を差し引いて国に納付することです.

私は2022年4月に会社を設立し,現状ひとり社長となります.つまり,給与支払者であり給与受給者となります.本記事は,基本的に給与支払者の立場で理解すべき内容です.

給与所得の源泉徴収事務は,大きく以下2つの事務に分けられます.

- 月々の給与等を支払う際に行う源泉徴収事務

- 年末調整事務

本記事では,年末調整事務に絞って説明します.なお,月々の給与等を支払う際に行う源泉徴収の流れはこちらの記事で説明をしています.

年末調整事務の流れは以下になります.この流れで説明します.

- 年末調整の理解

- 各種控除額の確認

- 年税額の計算

- 税額の徴収,納付または還付

- 給与所得の源泉徴収票(給与支払報告書)の作成・提出

年末調整の理解

給与の支払者は,月々の給与等を支払う際に行う源泉徴収事務に基づき,毎月(毎日)の給与の支払の際に所得税および復興特別所得税の源泉徴収をします.この源泉徴収税額は,主に以下の理由で年税額と一致しません.この不一致を精算する手続きが「年末調整」となります.

- 年の中途で給与の額に変動がある

- 年の中途で控除対象扶養親族の数などに変動がある

- 生命保険料などの控除などは,年末調整の際に控除する

年末調整の対象とならない人の概要は,主に以下となります.

- 本年中の主たる給与の収入金額が2000万円超

- 本年分の給与に対する源泉所得税および復興特別所得税の徴収猶予または還付を受けた人

- 2カ所以上から給与の支払いを受けている人

- 年の中途で退職した人

- 非居住者

- 日雇労働者など

各種控除額の確認

給与支払者は,各種控除額を確定するため,給与所得者(給与を受け取る者)から以下書類を確認します.

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書

- 給与所得者の配偶者控除等申告書

- 所得金調整控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の住宅借入金等特別控除申告書

内容によっては,以下のような控除を受けることができます.

| 申告書 | 対象控除 | 期限 |

|---|---|---|

| 給与所得者の扶養控除等(異動)申告書 | 扶養控除,障害者控除,寡婦控除,ひとり親控除,勤労学生控除 | 毎年最初の給与等の支払を受ける前日まで |

| 給与所得者の基礎控除申告書 | 基礎控除 | その年最後に給与の支払を受ける前日まで |

| 給与所得者の配偶者控除等申告書 | 配偶者控除,配偶者特別控除 | その年最後に給与の支払を受ける前日まで |

| 所得金額調整控除申告書 | 所得金額調整控除 | その年最後に給与の支払を受ける前日まで |

| 給与所得者の保険料控除申告書 | 生命保険料控除,地震保険料控除,社会保険料控除,小規模企業共済等掛金控除 | その年最後に給与の支払を受ける前日まで |

| 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 | (特定増改築等)住宅借入金等特別控除 | その年最後に給与の支払を受ける前日まで |

年税額の計算

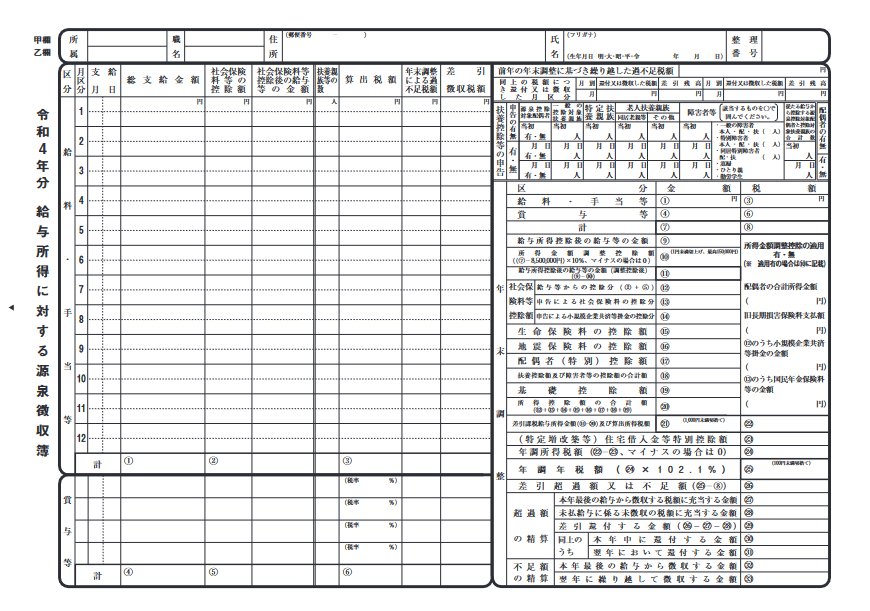

年税額の計算は,以下URLを参照にし,給与所得に対する源泉徴収簿を使用します.

使用書類

使用する給与所得に対する源泉徴収簿は以下になります.

記載例

給与所得に対する源泉徴収簿の記載例は以下になります.

国税庁 | 令和4年分 年末調整のしかた | 源泉徴収簿への記入例

保存期間

給与所得に対する源泉徴収簿を税務署などに提出することはありませんが,インターネットで調べていると,国税通則法70~73条に基づき,7年の保存期間があるといわれています.私自身,国税通則法70~73条を確認しましたが,明示されている箇所が見当たりませんでした.

以下URLでは”給与所得に対する源泉徴収簿”の保存の根拠について考察されています.

税額の徴収,納付

税額の徴収,納付は,以下プロセスで進めます.

- 過不足額の精算と不足額の徴収

- 税額の納付

過不足額の精算と不足額の徴収

「過不足額の精算と不足額の徴収」の方法は以下URLを参照します.

税額の納付

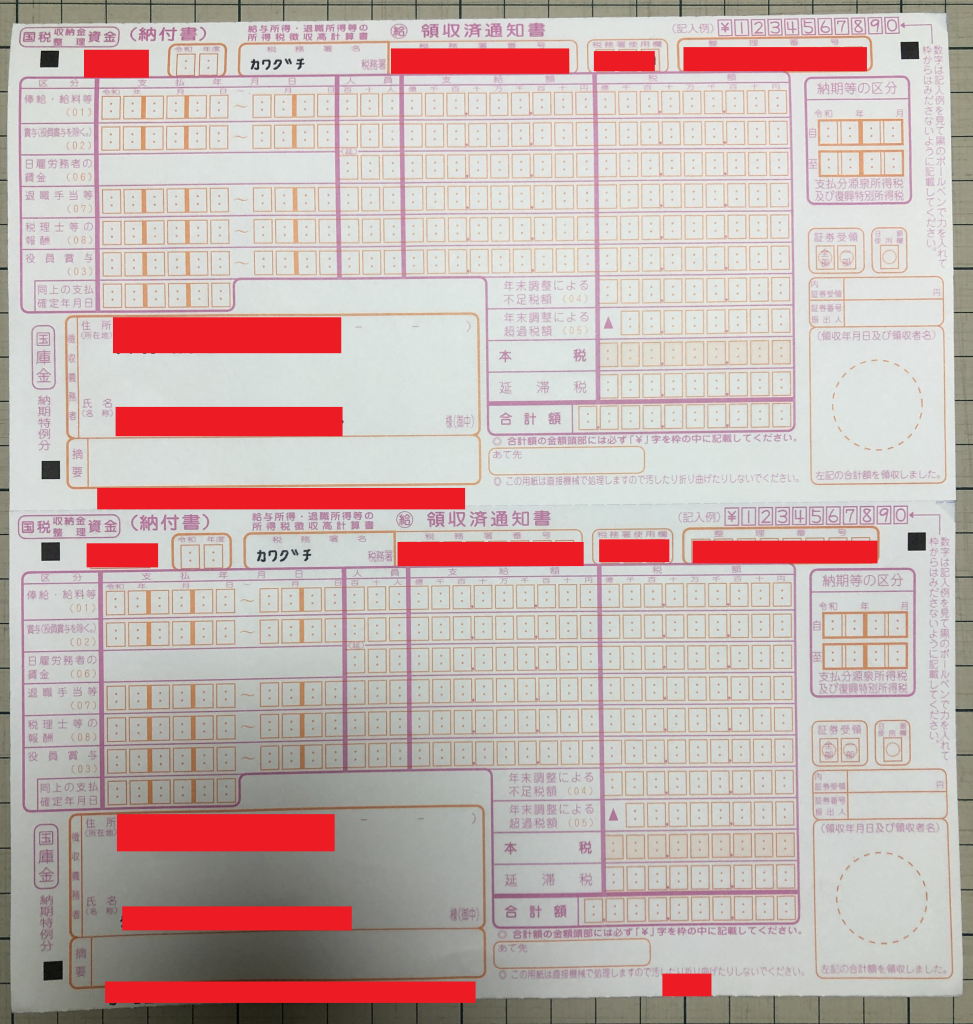

「過不足額の精算と不足額の徴収」が終わり次第,その内容を年末調整した月分の所得税徴収高計算書(納付書)に記載をし,徴収税額とともに管轄の税務署に提出する必要があります.

提出条件

以下URLによると,「給与所得・退職所得等の所得税徴収高計算書」は,支払金額が0円でも提出する必要があります.

e-Tax | 源泉所得税及復興特別所得税の納付税額が0円となる場合でも徴収高計算書データの送信は必要ですか

納付方法

「税額の納付」の方法は以下URLを参照します.

国税庁 | 年末調整のしかた | 税額の納付と所得税徴収高計算書(納付書)の記載

国税庁 | 令和4年分 税額の納付と所得税徴収高計算書(納付書)の記載

なお,e-Taxにて所得税収高計算書を提出可能です.

e-Tax | 所得税徴収高計算書(源泉所得税)の作成・送信から納税

使用書類

使用する所得税収高計算書(納付書)は以下になります.

給与所得の源泉徴収票(給与支払報告書)の作成・提出

以下プロセスで進めます.

- 給与所得の源泉徴収票の作成

- 給与所得者への源泉徴収票の交付

- 税務署へ給与の源泉徴収票および給与の法定調書合計表の提出

- 市区町村へ給与支払報告書の提出

なお,以下を参照しました.

国税庁 | 令和4年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引

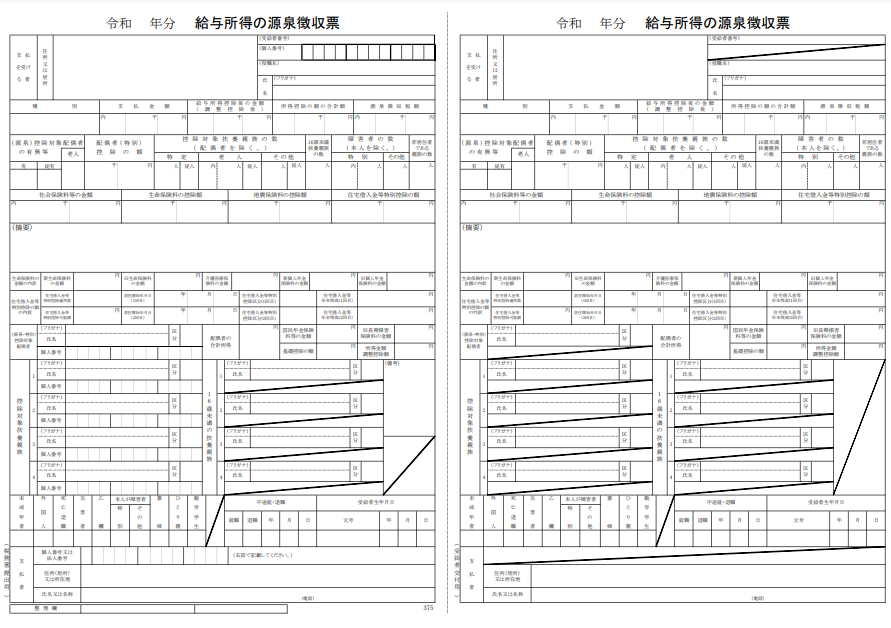

給与所得の源泉徴収票の作成

給与所得の源泉徴収票は,給与等の支払をする者が作成をします.

使用する給与所得の源泉徴収票は以下になり,以下URLから取得可能です.URLに記入方法が明記されています.

使用書類

使用する給与所得の源泉徴収票は以下になり,左側は税務署提出用,右側は受給者交付用です.

給与所得者への源泉徴収票の交付

以下URLによると,給与の支払者は,給与所得の源泉徴収票をすべての受給者向けに作成し,翌年の1/31まで(令和4年分の給与所得の場合,令和5年1月31日まで)に受給者に交付しなければなりません.

年の中途で退職した方の場合は,退職の日以後1ヵ月以内に受給者に交付しなければなりません.

国税庁 | No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等

国税庁 | 令和4年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引き | 第2 給与所得の源泉徴収票(給与支払報告書)

税務署へ給与の源泉徴収票および給与の法定調書合計表の提出

給与支払者は,以下提出条件に該当する「給与所得の源泉徴収票」を「給与所得の源泉徴収票等の法定調書合計表」とともに,支払者の所轄税務署へ支払いの確定した年の翌年の1月31日までに提出しなければなりません.

なお,提出には以下e-Taxを利用可能です.

提出条件

「給与所得の源泉徴収票」を提出する条件は以下になります.なお,以下URLによると,「給与所得の源泉徴収票等の法定調書合計表」は,支払金額が0円でも提出する必要があります.

■年末調整をしたもの

| 受給者の区分 | 提出条件 |

|---|---|

| (1) 法人の役員(令和4年中に役員であった方) | 令和4年中の給与等の支払金額が150万円超え |

| (2) 弁護士,司法書士,土地家屋調査士,公認会計士,税理士,弁理士,海上代理士,建築士等(所得税法第204条第1項第2号に規定する方) | 令和4年中の給与等の支払金額が250万円超え |

| (3) 上記(1)および(2)以外の方 | 令和4年中の給与等の支払金額が500万円超え |

■年末調整をしなかったもの

| 受給者の区分 | 提出条件 |

|---|---|

| 「給与所得者の扶養控除等申告書」を提出した方で,以下いずれかに該当 ・その年中に退職した方 ・災害により被害を受けたため給与所得に対する所得税および復興特別税の源泉徴収の猶予を受けた方 | その年中の給与等の支払金額が250万円超え ただし,法人の役員については50万円超え |

| 「給与所得者の扶養控除等申告書」を提出した方で,その年中の主たる給与等の金額が2000万円を超えるため,年末調整をしなかった方 | 全部 |

| 「給与所得者の扶養控除等申告書」提出しなかった方(月額表または日額表の乙欄もしくは丙欄適用者等) | その年中の給与等の支払金額が50万円超え |

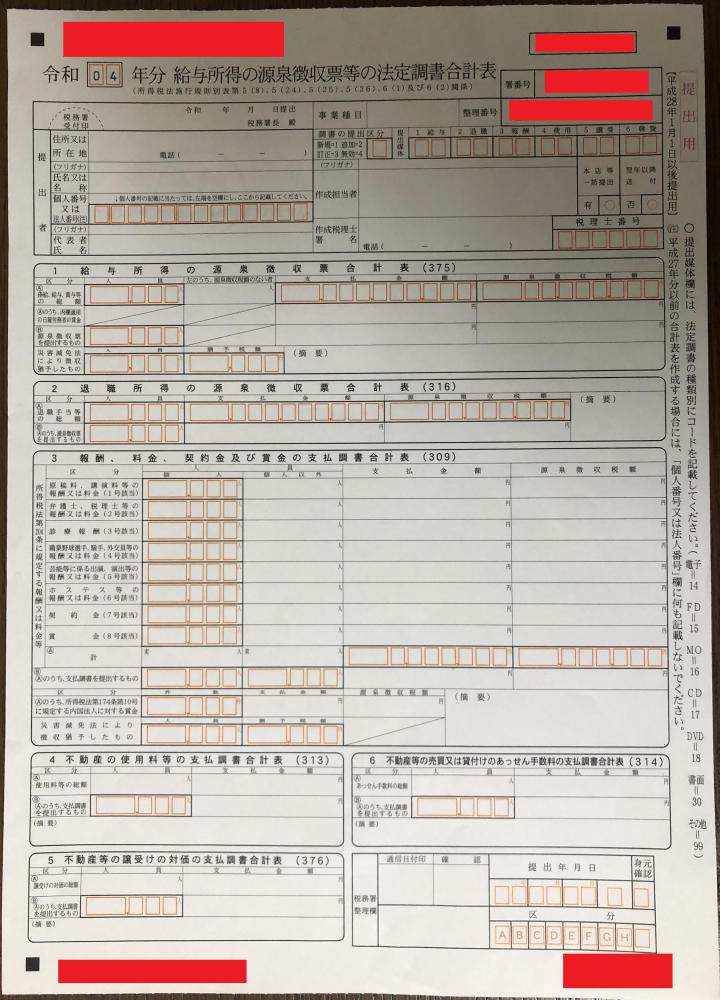

使用書類

使用する給与所得の源泉徴収票等の法定調書合計表は以下になります.

市区町村へ給与支払報告書の提出

給与支払報告書は,給与所得の源泉徴収票の内容と類似しているので,源泉徴収票を参考にすることができます.

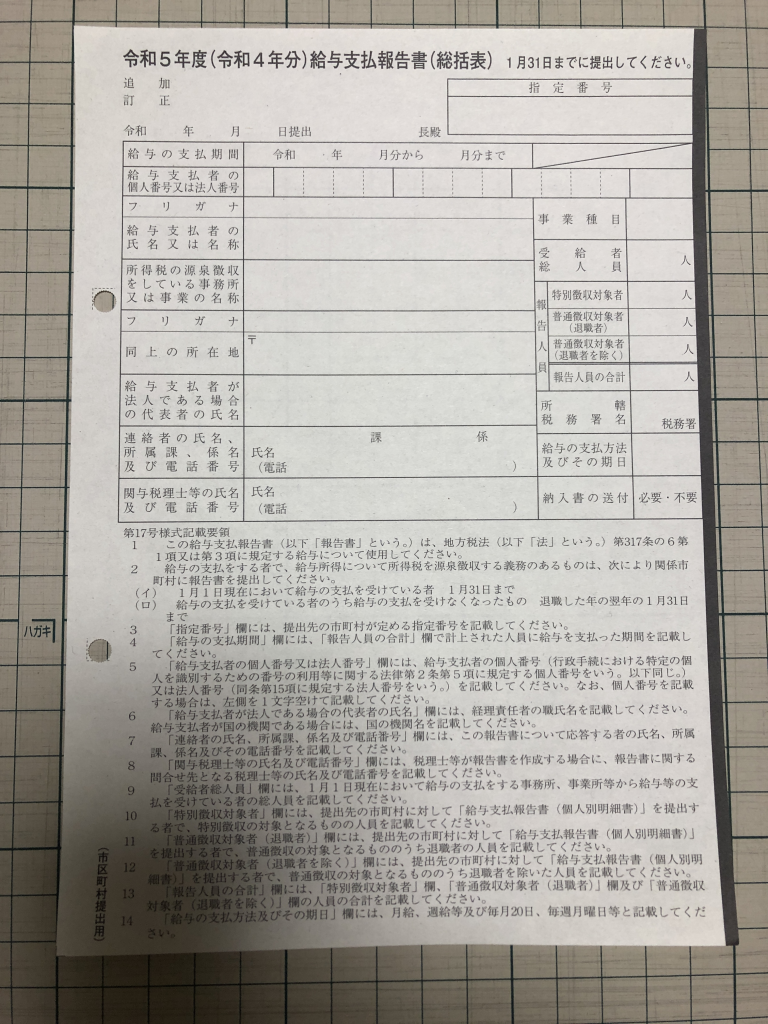

給与支払者は,「給与支払報告書」を「給与支払報告書(総括表)」とともに,受給者のその年の翌年の1月1日現在の住所地の市区町村へ,その年の翌年の1月31日までに提出しなければなりません.

なお,提出には以下eLTaxを利用可能です.

eLTax 地方税ポータルシステム | 給与支払報告書等の提出に係る特設ページ

提出条件

以下URLによると,給与支払額の多少にかかわらず給与受給者の給与支払い報告書(個人別明細書および総括表)を提出します.

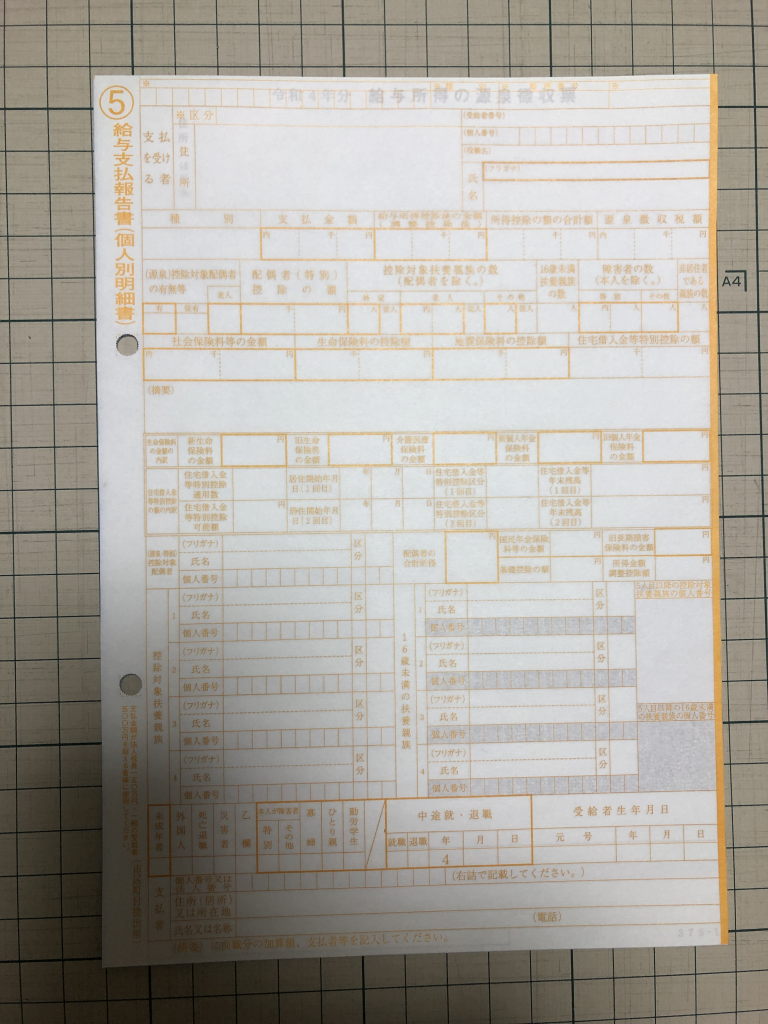

使用書類

使用する給与支払報告書(個人別明細書;オレンジ色)は以下になります.こちらは以下に該当する場合に利用します.

- 法人役員で支払金額が150万円超え

- 一般受給者で支払金額が500万円超え

以下URLを参考にしました.

埼玉県日高市 | 給与支払報告書(個人別明細書)の作成上の注意

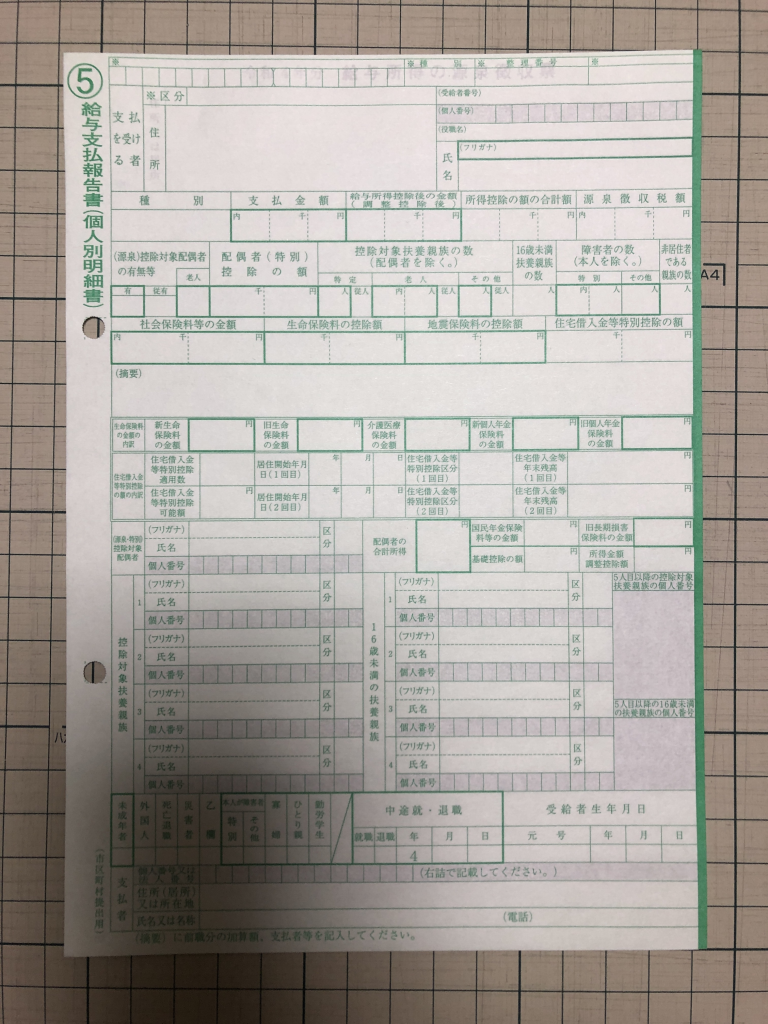

使用する給与支払報告書(個人別明細書;緑色)は以下になります.オレンジ色の給与支払報告書を利用しない場合,こちらを利用します.

給与支払報告書(総括表)は以下になります.

参照

国税庁 | 源泉徴収義務者(給与の支払者)の方へ (令和4年分)

国税庁 | No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等

国税庁 | 令和4年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引き | 第2 給与所得の源泉徴収票(給与支払報告書)

以上