公開日: 2022年12月21日

最終更新日: 2024年11月21日

源泉徴収制度とは,給与などを支払う者が,支払う際に所得税額および復興特別所得税を差し引いて国に納付することです.

私は2022年4月に会社を設立し,現状ひとり社長となります.つまり,給与支払者であり給与受給者となります.本記事は,基本的に給与支払者の立場で理解すべき内容です.

給与所得の源泉徴収事務は,大きく以下2つの事務に分けられます.

- 月々の給与等を支払う際に行う源泉徴収事務

- 年末調整事務

本記事では,月々の給与等を支払う際に行う源泉徴収事務に絞って説明します.なお,年末調整の流れはこちらの記事で説明をしています.

月々の給与等を支払う際に行う源泉徴収事務の流れは以下になります.この流れで説明をします.

- 給与所得の範囲の確認

- 源泉控除対象配偶者,控除対象扶養親族などの内容確認

- 給料や賞与などに対する源泉徴収税額の算出と徴収

- 源泉徴収税額の実績の記録

- 源泉徴収税額の納付と給与等の支払明細書の交付

給与所得の範囲の確認

給与所得とは,通常の給料や賃金,賞与以外にも諸手当や現物給与も含まれます.なお,以下通勤手当等や特殊な給与等,現物給与等などは課税されないことになっています.

通勤手当等

通勤手当等の概要は以下になります.

- 交通機関または有料道路を利用している人に支給する通勤手当:1ヵ月当たり最高15万円

- 自動車や自転車などの交通用具を使用している人に支給する通勤手当:距離に依存する(例:通勤距離が片道25km以上の場合,31600円)

- 交通機関を利用している人に支給する通勤用定期券:1ヵ月当たり最高15万円

- 交通機関または有料道路を利用する以外に,交通用具も使用している人に支給する通勤手当や通勤用定期券:1ヵ月当たり最高15万円

特殊な給与等

特殊な給与等の概要は以下になります.

- 旅費

- 宿日直料

- 交際費等

- 結婚祝金品等

- 葬祭料,香典,見舞金

- 労働基準法等による各種補償金

- 学資金

現物給与の取扱い

現物給与の取扱いの概要は以下になります.

- 食事の支給

- 制服等の支給

- 社宅等の貸与

- レクリエーションの費用の負担

- 永年勤続記念品等の支給

- 創業記念品等の支給

- 商品,製品等の値引販売

- 金銭の無利息貸付け等

- 福利厚生施設の利用

源泉控除対象配偶者,控除対象扶養親族などの内容確認

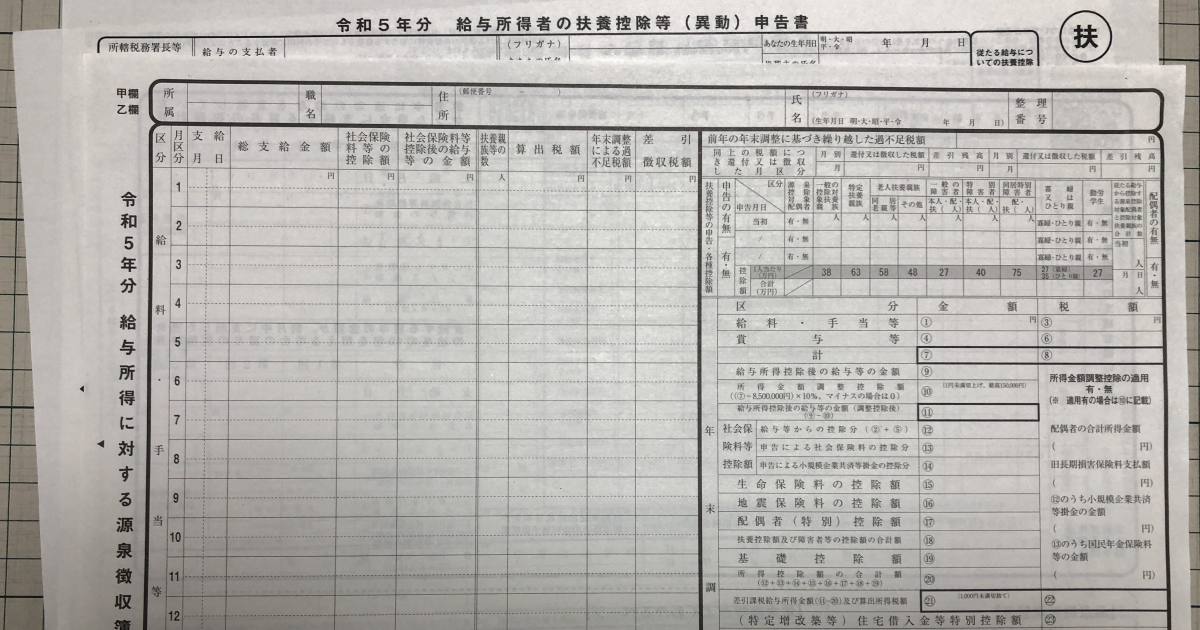

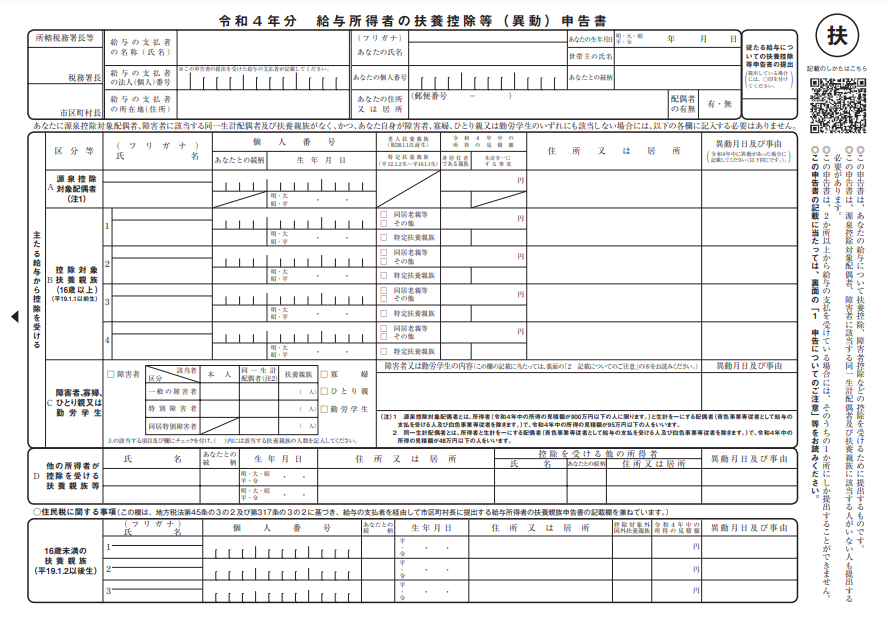

給与等の支払いをする者は,「給与所得者の扶養控除等(異動)申告書」を受け取ることによって,源泉控除対象配偶者や控除対象扶養親族などの有無を確認をします.

対象者

給与等の支払いをする者

やること

以下によると,給与等の支払いを受ける者から「給与所得者の扶養控除等(異動)申告書」を受け取り,内容を確認します.なお,税務署長および市区町村から提出を求められた場合のみ,提出をします.

国税庁 | [手続名] 給与所得者の扶養控除等の(異動)申告

期日

毎年最初の給与等の支払いをする日の前日まで

保管方法

以下によると,給与支払者は,記入済みの給与所得者の扶養控除等(異動)申告書を,提出期限である1月10日の翌日から7年間保存する必要があります.

国税庁 | No.2503 給与所得者の扶養控除等申告書等の保管期間

備考

給与等の支払いを受ける者は,源泉控除対象配偶者などがいない人でも提出の対象となります.申告書の提出がない場合,提出がある場合よりも高い税率である,税額表の「乙」欄が適用されます.

確認書類

確認する「給与所得者の扶養控除等(異動)申告書」が以下になります.

給料や賞与などに対する源泉徴収税額の算出と徴収

給料や賞与などに対する源泉徴収税額の算出と徴収は,以下流れで説明をします.

- 源泉徴収に際して控除される各種控除

- 源泉徴収税額の算出と徴収

源泉徴収に際して控除される各種控除

ここでは,源泉徴収に際して控除される各種控除について記します.

- 給与所得控除

- 所得控除および税額控除

- 控除対象者等の範囲

- 控除を受けるための提出書類

- 控除の対象になるかどうかの判定時期

給与所得控除

給与所得の金額は,その年中の給与等の収入金額から給与所得控除額を控除した残額となります.給与所得控除額は以下になります.

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| ≦162万5000円 | 55万円 |

| >162万5000円かつ≦180万円 | 収入金額 * 40%-10万円 |

| >180万円かつ≦360万円 | 収入金額 * 30%+8万円 |

| >360万円かつ≦660万円 | 収入金額 * 20%+44万円 |

| >660万円かつ≦850万円 | 収入金額 * 10%+110万円 |

| >850万円 | 195万円 |

所得控除および税額控除

源泉徴収の際に控除されるものの種類の概要は以下になります.なお,当該控除を受けるためには提出しなければならない申告書もあるので,要注意です.

| 控除の種類 | 提出する申告書 | 提出期限 |

|---|---|---|

| 社会保険料控除 | 給与等から控除:申告不要 本人が直接支払:給与所得者の保険料控除申告書 | 給与等から控除:申告不要 本人が直接支払:その年最後に給与の支払を受ける前日まで |

| 小規模企業共済等掛金控除 | 給与等から控除:申告不要 本人が直接支払:給与所得者の保険料控除申告書 | 給与等から控除:申告不要 本人が直接支払:その年最後に給与の支払を受ける前日まで |

| 生命保険料控除 | 給与所得者の保険料控除申告書 | その年最後に給与の支払を受ける前日まで |

| 地震保険料控除 | 給与所得者の保険料控除申告書 | その年最後に給与の支払を受ける前日まで |

| 障害者控除 | 給与所得者の扶養控除等(異動)申告書 | ・通常の場合:その年最初の給与等の支払を受ける日の前日まで ・中途や異動の場合:中途や異動後,最初の給与等の支払いを受ける前日まで |

| 寡婦控除 | 給与所得者の扶養控除等(異動)申告書 | ・通常の場合:その年最初の給与等の支払を受ける日の前日まで ・中途や異動の場合:中途や異動後,最初の給与等の支払いを受ける前日まで |

| ひとり親控除 | 給与所得者の扶養控除等(異動)申告書 | ・通常の場合:その年最初の給与等の支払を受ける日の前日まで ・中途や異動の場合:中途や異動後,最初の給与等の支払いを受ける前日まで |

| 勤労学生控除 | 給与所得者の扶養控除等(異動)申告書 | ・通常の場合:その年最初の給与等の支払を受ける日の前日まで ・中途や異動の場合:中途や異動後,最初の給与等の支払いを受ける前日まで |

| 扶養控除 | 給与所得者の扶養控除等(異動)申告書 | ・通常の場合:その年最初の給与等の支払を受ける日の前日まで ・中途や異動の場合:中途や異動後,最初の給与等の支払いを受ける前日まで |

| 基礎控除 | 給与所得者の基礎控除申告書 | その年最後に給与の支払を受ける前日まで |

| 配偶者控除 | 給与所得者の配偶者控除等申告書 | その年最後に給与の支払を受ける前日まで |

| 配偶者特別控除 | 給与所得者の配偶者控除等申告書 | その年最後に給与の支払を受ける前日まで |

| 住宅借入金等特別控除 | 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 | その年最後に給与の支払を受ける前日まで |

控除対象者等の範囲

配偶者控除の対象者等の概要は以下になります.

- 同一生計配偶者

- 控除対象配偶者

- 老人控除対象配偶者

- 源泉控除対象配偶者

- 配偶者特別控除の対象となる配偶者

- 扶養親族

- 控除対象扶養親族

- 特定扶養親族

- 老人扶養親族

- 同居老親等

- 一般の障害者・特別障害者

- 同居特別障害者

- 寡婦

- ひとり親

- 勤労学生

控除を受けるための提出書類

以下国外居住親族や勤労学生の場合,適用されるためには各種関係書類を添付書類が必要になります.

- 国外居住親族:給与所得者の扶養控除等申告書,親族関係書類など

- 勤労学生:給与所得者の扶養控除等(異動)申告書,学校等から主務大臣の証明書の写し,学校長等の証明書

控除の対象になるかどうかの判定時期

以下に該当するかどうかは,原則としてその年12/31の現状により判断します.

- 控除対象配偶者

- 同一生計配偶者

- 控除対象扶養親族や障害者

ただ,以下いずれかの申告書を提出する際に,上記が該当するかどうかは,申告書を提出する日の現状により判定します.

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の配偶者控除等申告書

- 所得金額調整控除申告書

源泉徴収税額の算出と徴収

ここでは,源泉徴収税額の算出と徴収のプロセスについて説明をします.前の項で説明をした「源泉徴収に際して控除される各種控除」に該当するかどうかで源泉徴収税額が異なります.

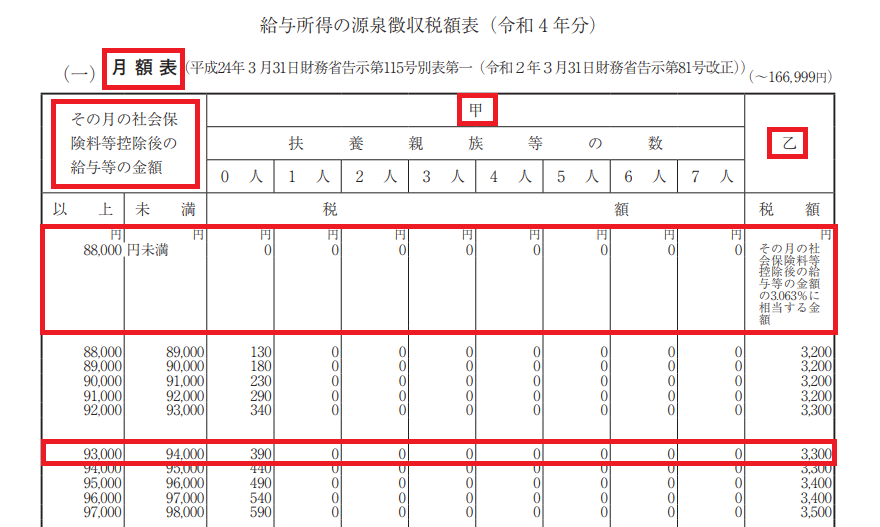

税額表の適用区分は以下URLの源泉徴収税額表で確認をします.

源泉徴収税額表は,以下場合分けによって参照します.

| 給与等の支給 | 税額表の区分 | 税額表の使用欄 |

|---|---|---|

| 月給 | 月額表 | 甲欄:「給与所得者の扶養控除等申告書」を提出済みの人に支払う給与等 乙欄:その他の人に支払う給与等 |

| 日給 | 日額表 | 甲欄:「給与所得者の扶養控除等申告書」を提出済みの人に支払う給与等 乙欄:その他の人に支払う給与等 丙欄:日雇賃金 |

| 賞与 | 賞与に対する源泉徴収税額の算出率の表 | 甲欄:「給与所得者の扶養控除等申告書」を提出済みの人に支払う賞与 乙欄:その他の人に支払う賞与 |

給与所得の源泉徴収税額表の月額表を利用する場合の参照例が以下になります.

■月給が88000円未満:

甲欄の場合:源泉徴収税額は0円

乙欄の場合:源泉徴収税額は,月給から社会保険料控除後の給与等の金額の3.063%に相当する金額

■月給が93500円:

甲欄の場合:扶養親族等がいないのであれば,源泉徴収税額は390円

乙欄の場合:源泉徴収税額は3300円

給与支払者は,社会保険料等控除後の金額を給与所得者に支払い,一方で源泉徴収税額(源泉徴収をした所得税および復興特別所得税)を徴収します.

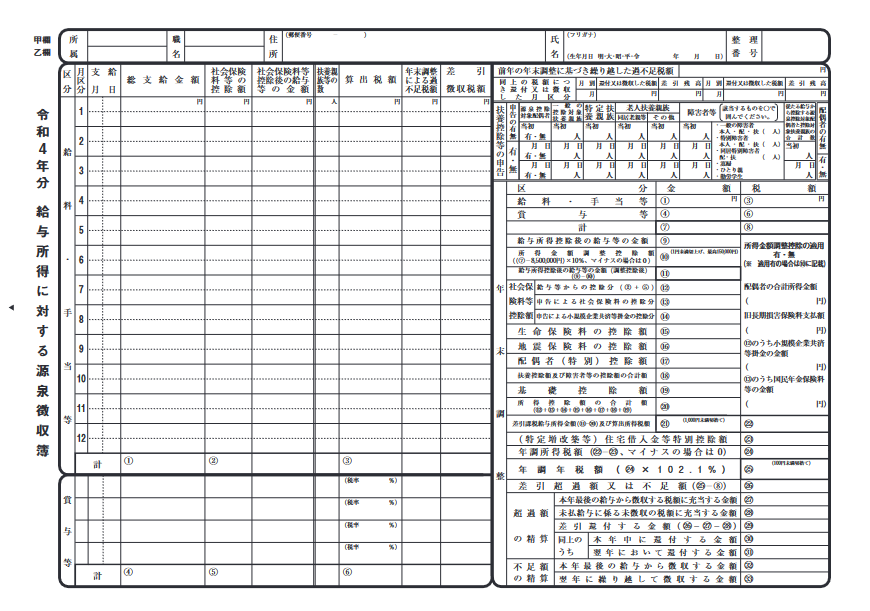

源泉徴収税額の実績の記録

月々の給与等の支払額や社会保険料等の額,源泉徴収税額などは「給与所得に対する源泉徴収簿」に記録しておき,年末調整などに使用することができます.なお,源泉徴収簿は以下URLにて取得することができます.

国税庁 | [手続名] 給与所得・退職所得に対する源泉徴収簿の作成

入力書類

入力する「令和4年分 給与所得に対する源泉徴収簿」が以下になります.

源泉徴収税額の納付と給与等の支払明細書の交付

源泉徴収税額の納付と支払明細書の交付は,以下の流れで説明をします.

- 源泉徴収税額の納付

- 給与等の支払明細書の交付

源泉徴収税額の納付

納付期限

給与支払者が源泉徴収をした所得税および復興特別所得税は,その源泉徴収の対象となる所得を支払った月の翌月10日までに納付します.

納付方法

納付方法は,以下いずれかになります.

- e-Tax

- 所得税徴収高計算書(納付書)を添えて最寄りの金融機関もしくは税務署の窓口

納期の特例

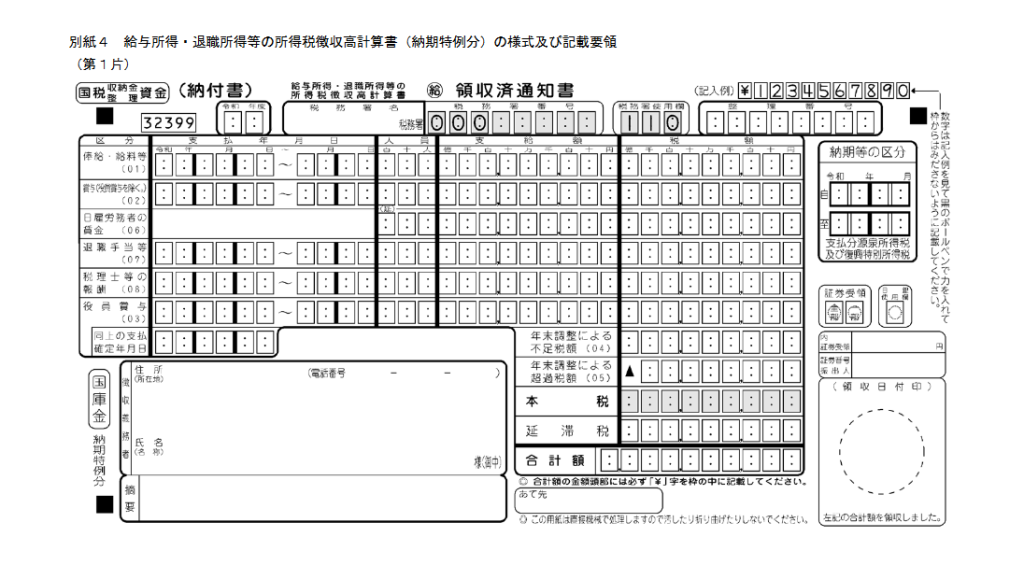

給与等の支給人員が常時10人未満の源泉徴収義務者は,給与等や退職手当等の源泉徴収をした所得税および復興特別所得税を以下年2回にまとめて納付できます.

- 1月から6月までの源泉徴収税額の納付期限:7/10

- 7月から12月までの源泉徴収税額の納付期限:翌年の1/20

※特定を受けるには,「源泉所得税の納期の特例の承認に関する申請書」を提出し,税務署長から承認を受ける必要あり.(税務署から承認や却下の通知がなければ,承認があったものとみなされる)

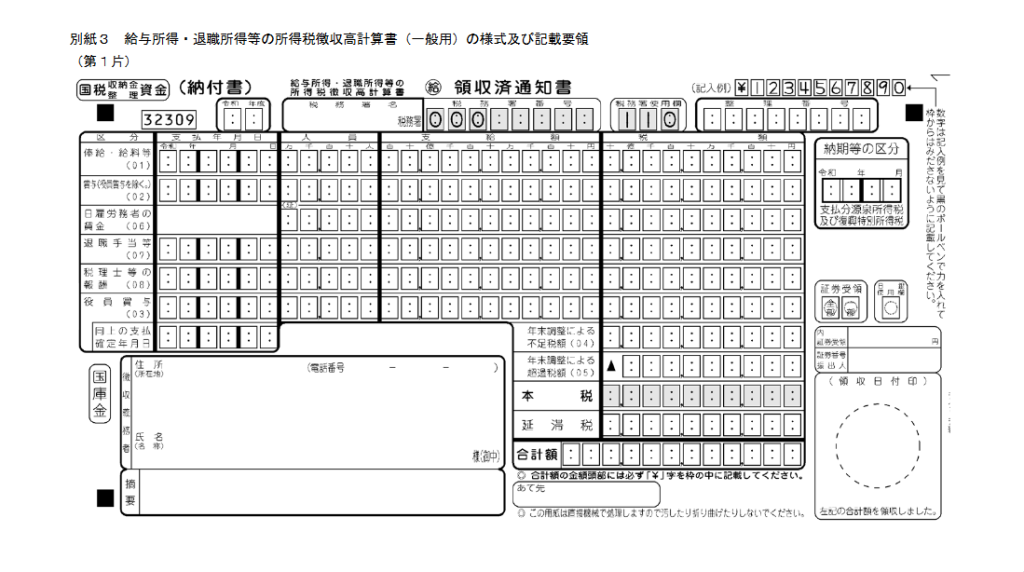

入力書類

入力する「給与所得・退職所得等の所得税徴収高計算書(一般用)」が以下になります.

入力する「給与所得・退職所得等の所得税徴収高計算書(一般用)」が以下になります.

給与等の支払明細書の交付

国内において給与等の支払をする者は,支払の際に,給与等の金額,源泉徴収税額など必要な事項を記載した支払明細書をその支払を受ける者に交付しなければなりません.

参照

国税庁 | [手続名] 給与所得・退職所得に対する源泉徴収簿の作成

国税庁 | 源泉所得税の納付書兼所得税徴収高計算書の様式について(事務運営指針)

以上